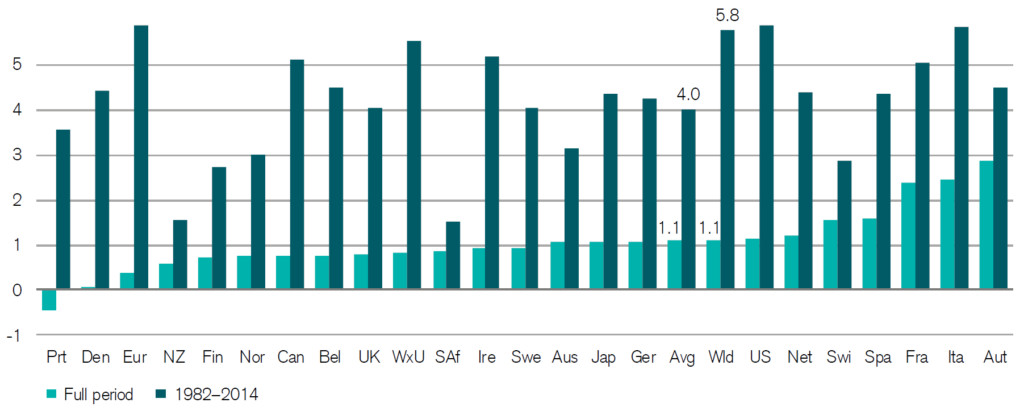

Die Credit Suisse bringt jedes Jahr ein Global Investment Returns Yearbook heraus. Auch die 2019er Ausgabe beinhaltet wieder viele interessante langfristige Zusammenhänge und Fakten. Besonders anschaulich ist ein Vergleich der Prämie langlaufender gegenüber kurzlaufenden Anleihen (Bond-Maturity-Prämie) im Gesamtzeitraum seit dem Jahr 1900 zum historischen Idealfall der Jahre 1982 bis 2014.

Grundsätzlich lässt sich die Existenz einer Bond-Maturity-Prämie damit begründen, dass die langen Laufzeiten mit höherer Volatilität sowie größeren Inflationsrisiken verbunden sind. Im Ergebnis verlaufen die Zinsstrukturkurven die meiste Zeit steigend. Der dargestellten Grafik lässt sich aber entnehmen, dass die Prämie keineswegs konstant ist. In der ersten Hälfte des 20. Jahrhunderts war das Umfeld für Anleiheinvestoren schlecht, während sich von 1982 bis 2014 ein zuvor nicht dagewesenes, positives Umfeld einstellte.

Genau hier setzen die Forscher an, um die Erwartungen für die Zukunft zu drosseln. Ihrer Einschätzung nach ist es reine Fantasie, diese erstaunlich hohen Prämien auch für die Zukunft zu erwarten. Eine realistische Annahme sei dagegen, den langfristigen, 119-jährigen Durchschnittswert von 1,1% pro Jahr als Schätzung für die künftigen Prämien zu verwenden.

Extrapolating these recent remarkably high bond returns and maturity premiums into the future would be fantasy. [S. 24]

Fazit

Ein dauerhaftes Anhalten der seit 1982 bestehenden Phase sehr höher Prämien ist reine Fantasie.

Quelle: Dimson, E. / Marsh, P. / Staunton, M. (2019), Summary Edition Credit Suisse Global Investment Returns Yearbook 2019, Research Institute