Die drei Forscher Karim Bannouh, Derek Geng und Bas Peeters untersuchen in ihrer Studie „Filing, Fast and Slow: Reporting Lag and Stock Returns“ die Anzahl der Tage zwischen dem Ende des Berichtszeitraums und dem Datum der Einreichung der entsprechenden Jahres- oder Quartalszahlen. Die Berichte werden in den USA auch 10-K bzw. 10-Q genannt.

Dabei zeigt sich, dass die Pünktlichkeit der Zahlen sowohl mit der Effizienz als auch mit der Rentabilität und Größe der Unternehmen zusammenhängt. Eine zeitnahe Veröffentlichung weist also darauf hin, dass es sich mit höherer Wahrscheinlichkeit um positive Informationen handelt. Das deckt sich mit den Erfahrungen, die Anleger in der Praxis machen.

Strategisches Verhalten

Ein wichtiger Einflussfaktor ist dabei der Ermessensspielraum des Managements. Der deutliche Unterschied bei der Verzögerung zwischen überraschend guten und schlechten Berichten dürfte also kein Zufall sein. Im Klartext heißt das: Schlechte Nachrichten bzw. Einschätzungen zum weiteren Geschäftsverlaufs können absichtlich durch die Unternehmensführung aufgeschoben sein, soweit es die regulatorischen Verpflichtungen ermöglichen, während positive Aspekte so schnell wie möglich veröffentlicht werden.

Dieses Verhalten kann strategisch vorteilhaft sein, wenn die Geschäftsleitung eine negative Einschätzung hat, die zum Zeitpunkt der Zahlen noch nicht (vollständig) offengelegt werden muss. Dann könnte es bis zum nächsten Bericht noch positive Entwicklungen geben, so die Hoffnung, die das Ganze wieder ausgleichen. In vielen Fällen tritt das aber nicht ein. Dann müssen die schlechten Nachrichten bekanntgegeben werden, die sich nicht mehr aufschieben lassen. Ein langes Reporting Lag kann also schon heute darauf hinweisen, dass es in künftigen Berichten schlechte Nachrichten gibt. Anleger sollten die entsprechenden Firmen und die Aussagen derer Manager also genau unter die Lupe nehmen.

Systematischer Renditeeffekt

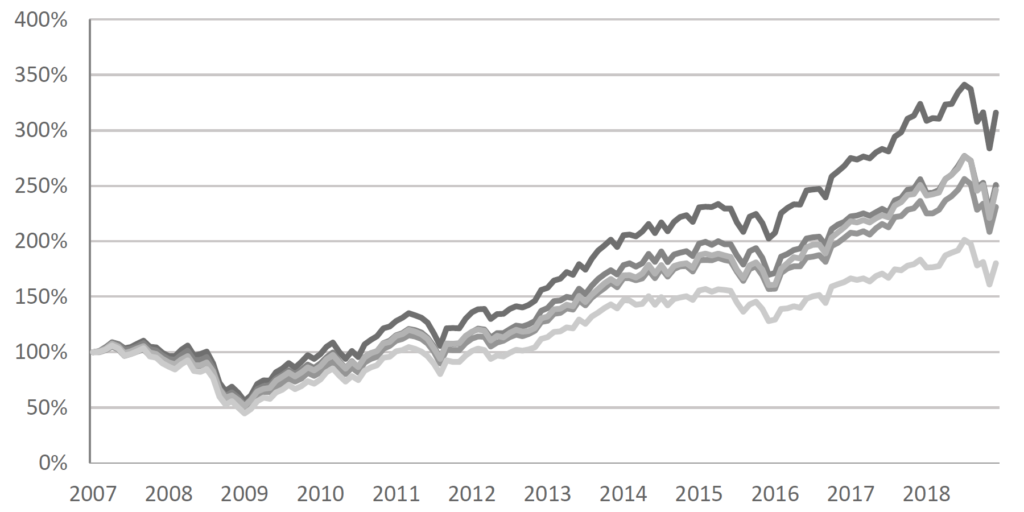

Den Untersuchungen zufolge werden die mit dem Reporting Lag verbundenen Renditeeffekte mit Veröffentlichung der Zahlen nicht vollständig eingepreist. Das ermöglicht Zusatzrenditen, indem man auf Firmen mit kurzem Reporting Lag setzt. Die Autoren berechnen zudem eine theoretische Long-Short-Strategie, die im Zeitraum von 2007 bis 2018 statistisch signifikante Überrenditen erzielte.

Fazit

Aktien von Unternehmen, die ihre Zahlen zeitnah nach Ende des Berichtszeitraums vorlegen, schneiden besser ab.

Hinweis: Dieser Artikel erschien zuerst ausführlicher in Smart Investor.

Quelle:

[1] Bannouh, K. / Geng, D. / Peeters, B. (2022), Filing, Fast and Slow: Reporting Lag and Stock Returns, NN Investment Partners & Vrije Universiteit Amsterdam