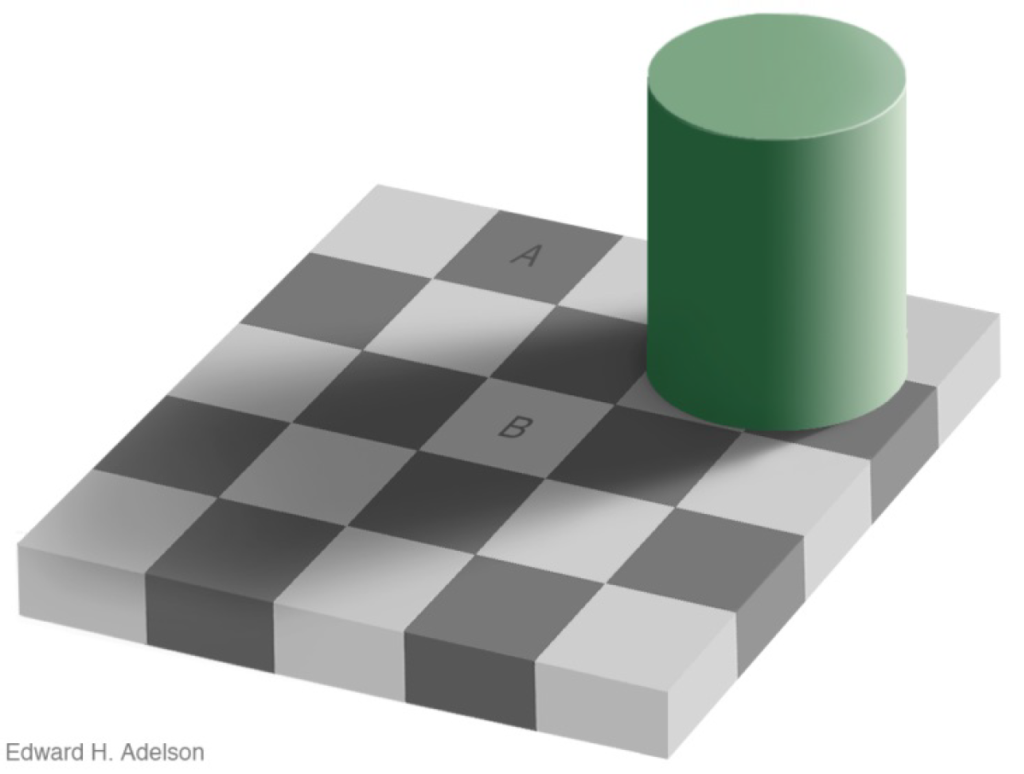

Bitte schauen Sie sich die Flächen A und B in der obigen Grafik an. Wenn Sie ein Mensch sind, werden Sie feststellen, dass Feld A dunkler ist als Feld B. Aber wie denkt ein Computer darüber? Dieser identifiziert die Rot-Grün-Blau (RGB)-Werte für ein Pixel in Feld A und die RGB-Werte für ein Pixel in B. Anschließend berechnet er die Ergebnisse und vergleicht sie miteinander: 120-120-120 für A und 120-120-120 für B. Der Computer identifiziert also eine Übereinstimmung und kommt zu dem Schluss, dass A und B genau die gleiche Farbe haben.

Selbst dann, wenn Sie dieses Ergebnis kennen, denken Sie noch immer, dass die Fläche A dunkler aussieht als die Fläche B. Die traurige Realität ist aber, dass der Computer recht hat. Unsere Wahrnehmung ist falsch. Unser Verstand wird durch eine Illusion getäuscht, die von einem Wissenschaftler am MIT, Professor Ed Adelson, geschaffen wurde. Die Grafik schafft eine kraftvolle Illusion, die jeden menschlichen Geist täuscht. Falls Sie das nicht glauben, drucken Sie die Grafik aus, schneiden Sie die Felder in Stücke und legen Sie diese nebeneinander – Sie werden erkennen, dass die Grautöne tatsächlich identisch sind.

Experte vs. Systematik

Der Verfasser des Papers „Are You Trying Too Hard?“, Wesley Gray, ist ein Verfechter der systematischen Entscheidungsfindung. Sein zentrales Argument ist, dass systematische Entscheidungen mit einfachen, quantitativen Modellen und einer begrenzten Anzahl an Parametern bessere Ergebnisse produzieren als diskretionäre Entscheidungen von Experten. Aber dennoch sind die Einschätzungen von Experten nach wie vor gefragt. Das liegt an 3 falschen Annahmen, die wir (unbewusst) treffen:

● qualitative Informationen erhöhen die Genauigkeit der Prognose

● mehr Informationen erhöhen die Genauigkeit der Prognose

● Erfahrung und Intuition erhöhen die Genauigkeit der Prognose

Tatsächlich sind diese 3 Dinge laut Dr. Gray aber empirisch nicht haltbar. Wir werden fehlgeleitet von dem Gefühl, dass unsere Anstrengungen (oder die der Experten) es wert sind, zu guten Entscheidungen zu führen. Aber jeder mögliche Informationsvorteil diskretionärer Entscheidungen – der auch tatsächlich existieren kann – wird auf Dauer von den Kosten überkompensiert, die durch unsere verzerrte Wahrnehmung und verhaltensbasierte Fehlentscheidungen hervorgerufen werden. Wir sollten deshalb versuchen, Maschinen (oder an der Börse entsprechend Handelssysteme) zu entwickeln, die weniger Fehler machen, statt immer neue Ausreden und Erklärungen für wiederkehrende menschliche Fehler zu suchen. Übrigens sah schon der visionäre und legendäre Science-Fiction-Autor Isaac Asimov, der seiner Zeit weit voraus war, die Maschinen als dem Menschen überlegen an.

Wie der Autor in seinem Paper schreibt, hat die experimentelle Psychologie eines klar gezeigt: Menschen sind nicht in der Lage, zuverlässig zwischen Informationen zu unterscheiden, die die Genauigkeit einer Prognose tatsächlich erhöhen und solchen, die letztlich völlig überflüssig sind, aber fälschlicherweise nach subjektiver Einschätzung eine Verbesserung ermöglichen. Ohne Nachweis, dass diskretionäre Entscheidungen von Experten tatsächlich besser sind, bleibt nur die „Story“ um die jeweilige Person, was eine ziemlich unzuverlässige Basis für das Verbessern von Prognosen darstellt.

There is no controversy in social science that shows such a large body of qualitatively diverse studies coming out so uniformly … as this one [models outperform experts]. (Paul Meehl, US-Psychologie-Professor, 1986)

Was lernen wir daraus?

Wir versuchen zu sehr, bessere Kursprognosen auf diskretionärer Basis zu treffen. Den Entscheidungsprozess an ein System abzugeben ist allerdings auch nicht leicht und erfordert eine große Portion „Humble Pie“, wie der Autor es nennt, also Bescheidenheit. Viele Menschen sind dazu nicht in der Lage. Aber um wirklich bessere Entscheidungen zu treffen, ist dieser Schritt letztlich unausweichlich. Denn das einzige, was beim Menschen systematisch ist, sind seine Fehler und Schwächen. Dr. Gray empfiehlt daher, das Stock Picking Warren Buffett zu überlassen und rät allen anderen, die unter verhaltensbasierten Fehleinschätzungen leiden, in den Spiegel zu schauen und sich eine einfache Frage zu stellen: „Am I Trying Too Hard?“

Kommentar: Ich tendiere stark dazu, dem Autor zuzustimmen, bin mir aber noch nicht ganz sicher, ob Intuition wirklich wertlos ist. Schließlich ist Intuition durch Erfahrung erlernte, unbewusste (!) Kompetenz. Ich denke, dass hier eventuell je nach Fachgebiet differenziert werden muss. Klar ist aber, dass vor allem an den Finanzmärkten der Schritt hin zu mehr Systematik auf Dauer zu besseren Ergebnissen führt und uns zudem wieder ein gutes Gefühl statt permanenter Unsicherheit bringen kann – auch das ist ein entscheidender Punkt.

Fazit

Experten treffen keine besseren Prognosen. Auf Dauer müssen gute Entscheidungen in komplexen Systemen wie den Finanzmärkten systematisch erfolgen.

Quelle: Gray, W. R. (2014), Are You Trying Too Hard?, The Case For Systematic Decision-Making, alpha architect

Hallo Marko,

der Inhalt des Artikels passt genau zu meiner eigenen Erfahrung. Bei meinem früheren diskretionären Trading hatte ich stark schwankende und insgesamt sehr bescheidene Ergebnisse (auch bei sorgfältiger Planung). Nachdem ich seit fünf Jahren ein quantitatives System nutze, hat sich meine Performance drastisch verbessert.

Eine der Voraussetzungen für das Erlangen von Intuition, nämlich das Erkennen und Erlernen von Mustern, ist beim Trading nach meiner Erfahrung sehr schwierig.

Mit der Kombination von quantitativem mit diskretionärem Trading habe ich ganz schlechte Ergebnisse erzielt. Immer wenn ich meinte es besser zu wissen, als mein System, hat mich dies viel Geld bzw. entgangene Performance gekostet. Siehe hierzu auch den Artikel von James Montier auf der gleichen Website, http://blog.alphaarchitect.com/wp-content/uploads/2013/01/Painting-by-the-Numbers.pdf : „… At first this model worked just fine, generating signals in line with my own

bearish disposition. However, after a few months, the model started to output bullish

signals. I chose to override the model, assuming that I knew much better than it did

(despite the fact that I had both designed it and back-tested it to prove it worked). Of

course, much to my chagrin and the amusement of many readers, I spent about 18

months being thrashed in performance terms by my own model.“

Gruß, Klaus

Danke Klaus! Das schwierige ist es, das wirklich zu akzeptieren. Man denkt immer, dieses eine Mal ist es anders, das löst die Fehler aus. Es gibt also vielleicht Intuition, aber leider genau falsch rum 🙂

Toller Artikel Marko und wie immer super spannend! Ich glaube mit diesen Fragen haben wir uns alle schon beschäftigt und jeder muss auch seine eigene Antwort finden. Ich stimme insoweit mit Dr. Wesley Gray überein, dass viele sehr komplexe Entscheidungen unter Unsicherheit besser von Systemen gelöst werden können, weil der Mensch die Komplexität der einzelnen Variablen unterschätzt und dann schnell den klassischen „Fehlern“ der Verhaltenstheorie unterliegt.

Für meine Welt heißt das, dass ich meine Analysen weitestgehend automatisch mache mit für mich schon erschreckend einfachen Ideen und Überlegungen und einem großen Maß an Bescheidenheit. Bei der Umsetzung dieser Analysen vertraue ich aber auf meine Intuition und kann belegen, dass diese das Gesamtergebnis verbessert hat. Am Anfang war das nicht der Fall aber in den letzten Jahren funktioniert es immer besser. Dabei sagt der Trader (Intuition) ob ich die vorher erstellte Analyse umsetzten will oder nicht. Ich glaube der große Vorteil daran ist, dass die Intuition nur einen Parameter bewerten muss und immer wieder die gleichen Bewertungen vollzieht. An rein intuitives Trading glaube ich nach 21 Jahren am Markt auch nicht mehr. Ich denke aber das die besten Trader der Welt immer auch ein Stück weit auf Ihre Intuition vertrauen.

Danke André. Ich würde sagen, dass du mit 20+ Jahren Erfahrung nicht gerade der „durchschnittliche Trader“ bist, sondern weit darüber hinaus! Wäre spannend, mal eine Studie zu finden, die nur langjährige Profis untersucht. Beim Interview mit Linda Raschke kam es mir auch so vor, dass sie vor allem auf Erfahrung und Intuition baut. Ich denke zwar nach wie vor, dass Intuition ebenfalls auf Regeln basiert, aber auf so subtilen, dass nicht einmal der Trader selbst noch sagen kann, auf welchen genau. Das ist ja gerade ein Merkmal von Intuition: Dass man es einfach „weiß“, ohne zu wissen, warum – aber eben nur bei erfahrenen Profis, alle anderen lassen sich eher täuschen. Intuition ist wie du schon sagst eine Abkürzung zum komplexeren objektiven Entscheidungsprozess. Eine erstaunliche Fähigkeit des Gehirns, unbewusste Kompetenz zu entwickeln! Einziger Haklen bei der Sache: Man muss eben erstmal so lange Erfahrungen sammeln. Denn beim Einsteiger ist Intuition eher unbewusste Inkompetenz 🙂

Sehr geehrter Herr Gränitz,

Habe die Grafik ausgedruckt und so verfahren wie beschrieben. Ich sehe nach wie vor unterschiedliche Grautöne, lediglich tauchen Streifen auf, die vorher nicht zu sehen waren.

Mit freundlichen Grüßen, Lothar Schwarz

Ich denke das liegt an Ihrem Drucker. Wenn ich die Flächen im Grafikprogramm hin und her kopiere, sind die Farbtöne der Flächen A und B identisch.

Ich habe jetzt nicht vor, mir einen neuen Drucker zu kaufen.

Was sagt denn Ihr Drucker?

Noch was : hab mir mal RGB-Grauwerte angeschaut. Grey 100 hat 252;252;252,

aber Grey 60 hat 150;150;150.

Hat Dr. Gray vielleicht ein Problem mit Grauabstufungen?

Die RGB-Werte sind bei mir identisch, jeweils 120, 120, 120

Experte vs. Systematik

Sehr geehrter Herr Gränitz,

Zum Beginn ein einfaches Beispiel : Autofahren

Wenn unsere Wahrnehmung der Realität so miserabel sein soll wie behauptet, dann sollten

wir doch ständig Unfälle bauen. Ferner : es tauchen immer wieder unerwartete Situationen

auf, die unter Zeitdruck Entscheidungen erfordern. Das sind doch diskretionäre Fälle? Es

ereignen sich natürlich immer wieder Unfälle, aber die Mehrheit der Fahrer reagiert

angemessen. Da der Mensch lernfähig ist, vermute ich, dass Erfahrung einen positiven

Einfluss hat. Nicht zu Unrecht spricht man von Anfängerfehlern oder Leichtsinn.

Mehr möchte ich zu der ganzen Thematik erst mal nicht sagen.

Mit freundlichen Grüßen, Lothar Schwarz

Ich weiß, dass Autofahren und Börse gern miteinander verglichen werden, aber das ist eine viel zu starke Vereinfachung. Die Märkte sind weitaus komplexer und insbesondere viele Zusammenhänge nichtlinear.

Bei meinem Beispiel „Autofahren“ ging es mir weniger um den Aktienmark, sondern um zuverlässiges Erkennen der Realität, vor allem im Fall unerwarteter Ereignisse, die von niemand

vorhergesagt werden können. Um ein Wortspiel zu bringen : man fährt Auto in der ständigen Erwartung, dass unerwartete Ereignisse eintreten können und manchmal auch eintreten.

Experte vs. Systematik

Sehr geehrter Herr Gränitz,

bereits der Titel bereitet mir Kopfschmerzen. Arbeitet ein Experte ohne Systematik? Das ist doch offensichtlich Unsinn.

Mit freundlichen Grüßen, Lothar Schwarz

Den Titel habe ich aus dem Paper übernommen. Dass Experten ex ante im Durchschnitt keine besseren Prognosen treffen, lässt sich an den Märkten immer wieder beobachten.

Sehr geehrter Herr Schwarz,

die Entwicklung von Experten-Intuition ist von gewissen Bedingungen abhängig, die beim Autofahren gegeben sind, im Börsenhandel aber nur in sehr eingeschränktem Umfang. Ich empfehle in diesem Zusammenhang das ausgezeichnete Buch des Nobelpreisträgers Kahnemann: Schnelles Denken, Langsames Denken. Oder in Kurzform zu diesem Thema folgendes Video zum Thema:

https://www.youtube.com/watch?v=ksopQLMQsq8

Etwas verspätet hier übrigens noch der Link zu einer Zusammenfassung des Buchs von Daniel Kahneman selbst (die wichtigsten Passagen sind auf den Seiten 2-4): http://www.math.chalmers.se/~ulfp/Review/fastslow.pdf